工资薪金所得:根据《中华人民共和国个人所得税法实施条例》第八条第一款的规定,工资、薪金所得,是指个人因任职或受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或受雇有关的其他所得。

劳务报酬所得:是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务(佣金)、经纪服务、代办服务以及其他劳务取得的所得。

“工资薪金所得”和“劳务报酬所得”的区别?

一、两者的主要区别在于,前者存在雇佣与被雇佣关系,后者则不存在这种关系。

个人与用人单位之间是否存在雇佣关系,可根据国税函[2006]526号文件以及国家税务总局2023年第27号公告的精神判定,即:任职受雇应同时符合下列条件:

1、受雇人员与用人单位签订一年以上(含一年)劳动合同(协议),存在长期或连续的雇用与被雇用关系;

2、受雇人员因事假、病假、休假等原因不能正常出勤时,仍享受固定或基本工资收入;

3、受雇人员与单位其他正式职工享受同等福利、培训及其他待遇;

4、受雇人员的职务晋升、职称评定等工作由用人单位负责组织。

二、个人所得税以支付所得的单位或个人为扣缴义务人。扣缴义务人向个人支付以下所得时,应代扣代缴个人所得税:

工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得,利息、股息红利所得,财产租赁所得,财产转让所得,偶然所得,经**财政部门确定征税的其他所得。

也就是说,企业不管是向个人支付工资、薪金还是劳务报酬,都有代扣代缴个税义务。

三、劳务报酬的开具发票和入账问题:

1、劳务报酬属于外部劳务服务,个人向单位提供劳务服务,属于增值税范畴,应开具普通发票。单位向个人支付劳务报酬所得时,应扣缴个人所得税。

2、注意增值税起征点的规定和各地的处理(3万元免征增值税的规定)。

也就是说,企业向个人支付工资、薪金时不需要开具发票,只需要代扣代缴个税;

但是向个人支付劳务报酬,除了代扣代缴个税,还需要取得发票才能税前扣除或抵扣进项税额(国家税务总局公告2023年第45号:保险代理人、证券经纪人、信用卡和旅游等行业的个人代理人的佣金,可以由申请汇总代开增值税普通发票或增值税专用发票)。

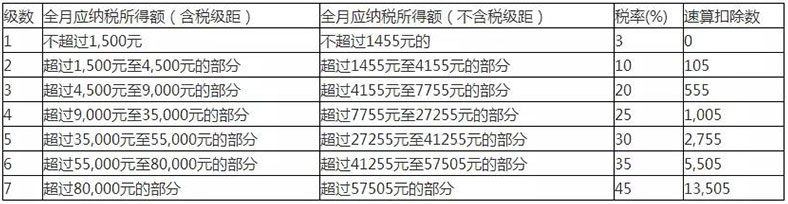

四、税目税率表

1、工资、薪金所得,适用七级超额累进税率,税率为:

2、劳务报酬所得,在减除法定费用后适用税率20%,对劳务报酬所得一次收入畸高的实行加成征收。

五.《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2023年第15号)规定:

企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出,并按《企业所得税法》规定在企业所得税前扣除。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。