案例:某科技公司2023年收到省财政部门一笔补贴200万元,该项补助符合了财税〔2011〕70号《关于专项用途财政性资金企业所得税处理问题的通知》中的相关要求,属于不征税收入。该笔补贴用途是用于补偿以前发生的与经营活动相关的成本费用。

1、收到补助账务处理:

借:银行存款 200万元

贷:其他收益 200万元

2、专款专用日常经营活动的账务处理:

借:管理费用 200万元

贷:银行存款 200万元

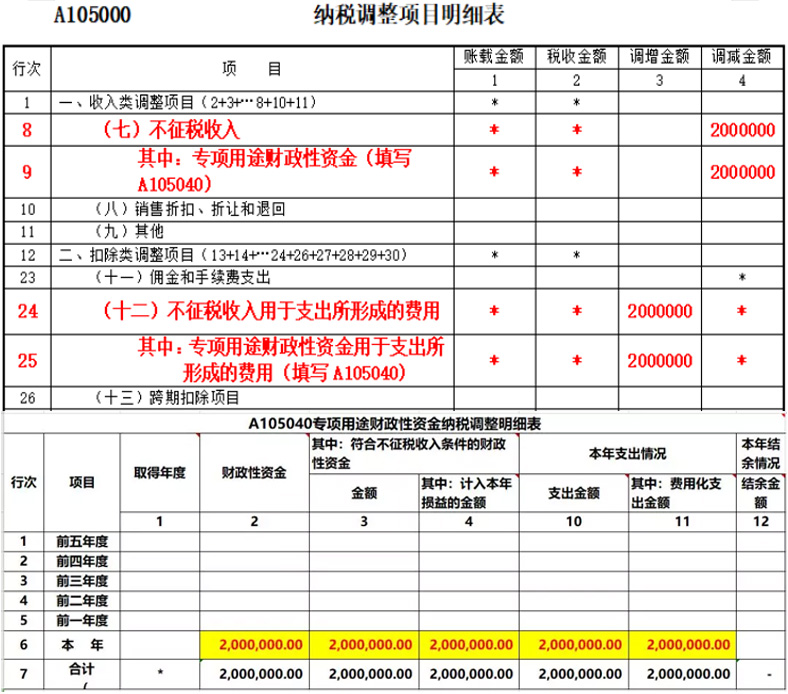

企业财务人员在进行2023年度企业所得税申报的时候,把200万元财政补助收入进行了纳税调减,但是却未对相应的对应费用进行纳税调增。

结果:

企业漏缴所得税200*25%=50万元,产生了巨大的涉税风险。

别忘了汇缴时收入费用均要调整

可以的。

若是增值税纳税义务发生在2月底之前,你仍然适用增值税老的征收率,因此还是可以开具3%的发票的。

但是对于增值税纳税义务发生在3月-5月份之间的业务,必须适用1%的征收率来开票。

参考政策

财税〔2011〕70号《关于专项用途财政性资金企业所得税处理问题的通知》:

一、企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入总额中减除:

1、企业能够提供规定资金专项用途的资金拨付文件;

2、财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求;

3、企业对该资金以及以该资金发生的支出单独进行核算。

二、根据实施条例第二十八条的规定,上述不征税收入用于支出所形成的费用,不得在计算应纳税所得额时扣除;用于支出所形成的资产,其计算的折旧、摊销不得在计算应纳税所得额时扣除。

三、企业将符合本通知第一条规定条件的财政性资金作不征税收入处理后,在5年(60个月)内未发生支出且未缴回财政部门或其他拨付资金的政府部门的部分,应计入取得该资金第六年的应税收入总额;计入应税收入总额的财政性资金发生的支出,允许在计算应纳税所得额时扣除。

四、本通知自2023年1月1日起执行。